Gli scenari in Italia, in Europa e nel mondo. Articolo di Monica Dall'Olio

Si è svolto il 24 luglio il webinar GNL: mondo, Europa, Italia, che succede?, proposto dagli organizzatori della manifestazione fieristica Fueling Tomorrow in avvicinamento alla prossima edizione, in programma dal 9 all’11 ottobre alla fiera di Bologna.

Il pomeriggio di approfondimento tecnico ed economico, moderato da Diego Gavagnin di Conferenza GNL, si è concentrato sugli scenari che si aprono in relazione alla sicurezza energetica mondiale, soprattutto dei paesi occidentali, che vedono il GNL, ovvero il gas naturale liquefatto, sempre più protagonista, con previsioni di forte crescita.

Il panorama. Crisi energetica e incertezze geopolitiche: Europa e Italia tra nuove sfide e vecchie dipendenze

Sono gli stessi promotori dell’incontro a tracciare il quadro preliminare. Le istituzioni internazionali e nazionali lasciano fare al mercato, guidato dalle convenienze di prezzo. Il gas naturale sta riguadagnando terreno rispetto ai derivati petroliferi, ma panorama geopolitico instabile, cambiamenti climatici e le recenti ondate di calore in diverse regioni continuano a creare incertezze. In Europa, a questi fattori si aggiungono i costi delle compensazioni ambientali.

Sebbene il numero di nuovi impianti di produzione di gas in costruzione e annunciati sia in aumento, la crescente domanda asiatica, spinta dalla Cina e la frequente indisponibilità di impianti importanti complicano ulteriormente lo scenario. La revisione del Green Deal europeo potrebbe aiutare a chiarire le prospettive di consumo del gas, mentre una ripresa della produzione industriale potrebbe far crescere la domanda europea più del previsto. L'evoluzione della crisi ucraina potrebbe portare alla cessazione delle forniture di gas russo all'Europa già dal prossimo inverno. Le scorte attuali potrebbero garantire una certa sicurezza, ma un inverno più rigido del previsto potrebbe rappresentare una sfida. La Germania sta sostituendo i suoi impianti galleggianti di rigassificazione con strutture a terra, preparandosi così a rifornire anche i Paesi dell'Europa centro-orientale ancora dipendenti dal gas russo.

In Italia, la sostituzione della dipendenza dalla Russia con quella dall'Algeria non elimina i rischi geopolitici. L'idea di trasformare il Paese in un hub per l'esportazione di gas verso l'Europa, in competizione con la Germania, sembra ormai accantonata. A oltre due anni dall'inizio del conflitto in Ucraina, il nostro Paese potrebbe non essere ancora pronto ad affrontare nuove crisi geopolitiche e di mercato, né a beneficiare pienamente delle eventuali riduzioni dei prezzi del gas previste per i prossimi anni.

Domanda di Gnl tra i principali driver

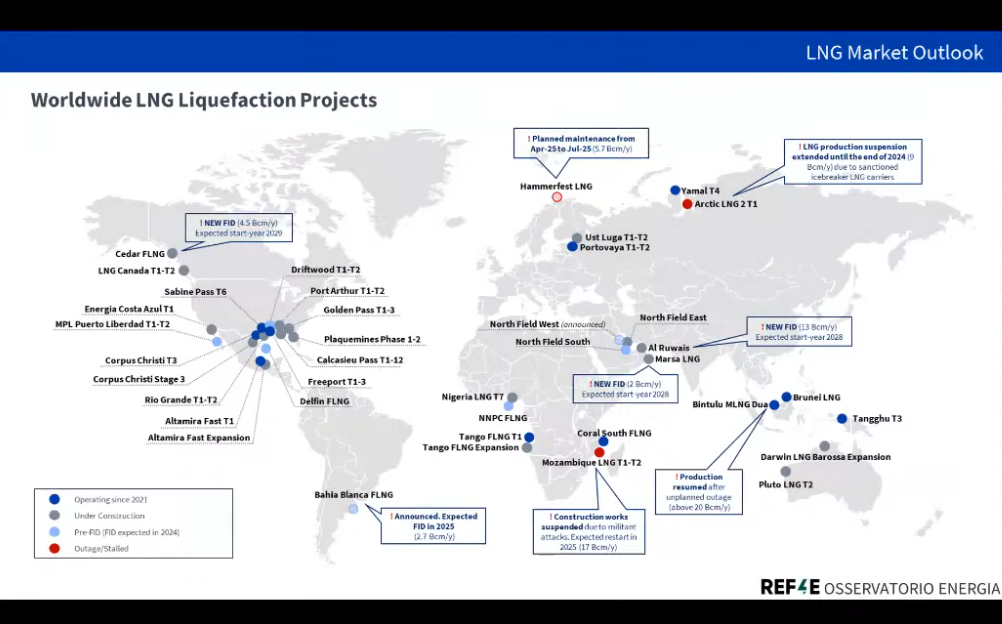

Fatte queste premesse, un ulteriore sguardo globale è stato fornito da Claudia Checchi della società di consulenza MBS Consulting, che ha sottolineato come la domanda di Gnl sia uno dei driver principali da tenere in considerazione nel fare previsioni relative al mercato energetico. Dopo un rallentamento dovuto da un lato all'inverno mite, dall'altro a politiche energetiche in alcune aree del mondo - ad esempio la ripresa della produzione nucleare del Giappone - si prevede una ripresa, avendo però ben presenti le continue modificazioni delle politiche asiatiche, sui cui mercati l'attenzione per il Gnl è alta, come India e Cina, ma anche Thailandia e Filippine.

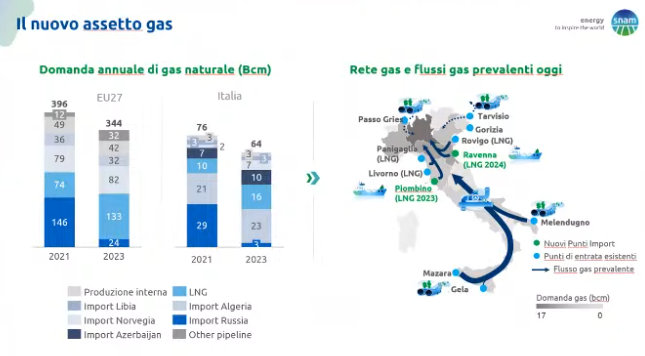

In Europa, ha sottolineato Checchi, a fronte di una domanda rimasta contenuta per ragioni climatiche, fattore che si accompagna a un'economia che sta riprendendo in maniera abbastanza lenta, cresce la capacità di rigassificazione in risposta alla crisi russa: 30 miliardi di metri cubi sono stati aggiunti nel 2023 a livello di Europa, altrettanti se ne dovrebbero aggiungere nel 2024.

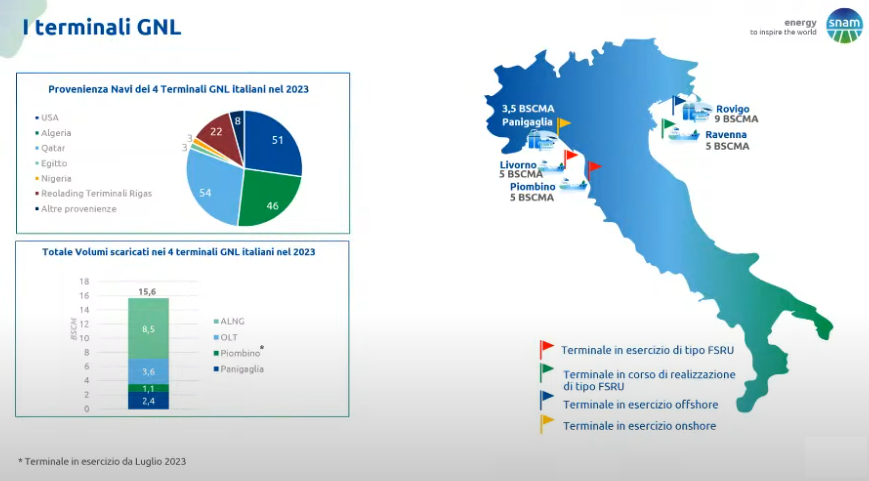

In Italia la spinta è molto forte, con Piombino già attivo, Ravenna in costruzione e Rovigo che ha già un'autorizzazione all'espansione, così come avverrà per Panigaglia.

Lato offerta la situazione è molto dinamica, ogni mese entrano in funzione nuovi impianti. Ci sono zone particolarmente interessanti, quali la zona atlantica degli Stati Uniti, con tanti progetti in avvio, il Middle East, in particolare il Qatar, dove sono situati impianti enormi con capacità di liquefazione che vanno anche a 40 miliardi di metri cubi a progetto. Citiamo anche il Canada e l'Australia, più problematica l'Africa.

Sempre un po’ a rischio gli equilibri invernali, quando la domanda cresce, in quanto la produzione non presenta significativi eccessi di capacità, influendo sui prezzi che tendono a rimanere sostenuti. Altro elemento: si tratta di un mercato che risponde a dinamiche diverse rispetto a quelle del gas via tubo, dove sostanzialmente gli equilibri sono decisi da programmazioni di lunghissimo periodo.

Il confronto con gli analisti

Per Marta Del Buono di Icis ormail il Gnl detta il ritmo di quello che è il trading anche sul gas; conferma inoltre la transizione dal carbone al gas dell’Asia, che porterà ad un aumento della domanda. Ci si aspetta comunque che il sistema possa rimanere bilanciato per una questione di riduzione della domanda che stiamo sperimentando dappertutto in Europa e nel mondo. Con l’incognita della domanda industriale in Europa, sulla cui ripresa le posizioni non sono unanimi, perché la crescita che era stata prevista è comunque più lenta in tutte le aree.

Andrea Stegher di Igu, International Gas Union, l’associazione mondiale del gas, ha fornito alcuni numeri tratti dal 2024 World LNG Report: oggi la capacità di liquefazione mondiale è intorno ai 480 milioni di tonnellate, mentre la capacità di rigassificazione supera le 1000 tonnellate, quindi stiamo parlando di un divario 1 a 2 tra liquefazione e rigassificazione, un elemento che evidenzia l’importante possibilità di switch. Da segnalare anche che ormai da 3-4 anni il mercato del Gnl ha una dimensione superiore a livello di trading internazionale al mercato via pipe. Al di là di liquefazione e rigassificazione, da salvaguardare la produzione, preservando tutta la value chain.

Stoccaggio e small scale

Durante i lavori è stato posto l’accento sull’importanza degli stoccaggi esistenti nel nostro Paese, che può far sì che l'Italia diventi un hub della sicurezza del gas. Una condizione che oggi per motivi un po' regolatori un po' tecnici riusciamo poco a sfruttare, ma importante dal punto di vista geopolitico, anche del Mediterraneo. Se è vero che l'Italia ha tanti stoccaggi, per conformazione da un lato e per scelte dall’altro ha poco stoccaggio di Gnl, e questo ci porta anche alla centralità del Gnl small scale (modalità attraverso la quale il gas naturale viene gestito direttamente in forma liquida; in generale è quello più riferito agli usi nei trasporti), dove invece si comincia ad avere un po' di capacità.

Usi finali in Italia, mercato in ripresa ma pesano incertezza e volatilità

La situazione è stata illustrata da Checchi di Mbs Consulting. Dopo un 2022 difficile, la richiesta di Gnl per usi finali nel 2023 è tornata a crescere, attestandosi attorno a 150.000 tonnellate (+15%). Ripresa significativa, che rimane tuttavia al di sotto delle attese.

La presenza di fattori di stabilizzazione nel mercato del gas naturale alimenta le attese di una ripresa della competitività del Gnl rispetto ai combustibili alternativi. L'autotrazione è il settore che più ha sofferto durante la crisi, con una elevata elasticità rispetto al prezzo, per la costante presenza di alternative, ma che può essere in grado, con altrettanto facilità, di recuperare i consumi non appena vi siano le condizioni.

“Il cauto ottimismo espresso dalle nostre previsioni – ha proseguito Checchi - è guidato anche dalla tenuta degli investimenti infrastrutturali: la costruzione di nuovi distributori prosegue in linea con il passato e il numero di soggetti abilitati alla vendita è aumentato. Tutto il settore risente delle difficoltà di avviare in modo strutturale il mercato del bunkeraggio”.

La metanizzazione della Sardegna guida la crescita delle reti isolate, mentre le industrie, che pure hanno sofferto competitività, continuano, anche se episodicamente, il sentiero di conversione a Gnl.

Il futuro del settore è legato anche allo sviluppo del Bio-Gnl. La produzione è cresciuta sensibilmente nel corso dell'anno. Lo scenario presenta fattori di ottimismo - aumento della produzione di biometano, possibilità di effettuare la liquefazione virtuale - ma anche di pessimismo – regolazione, concorrenza dei mercati esteri come la Germania.

La regolazione gioca un ruolo fondamentale per le prospettive del settore. Nonostante siano stati rafforzati i target di decarbonizzazione a livello europeo, il ruolo del Gnl nei trasporti come combustibile di transizione è ribadito e consolidato. Il Gnl fossile è però soggetto agli obblighi del meccanismo ETS a partire dal 2024 per il settore marittimo e dal 2027 per l'autotrasporto. La decisione finale di attivare l'area Seca (sulphur emission control area, area a controllo delle emissioni di zolfo) nel Mediterraneo rende invece strategico per l'Italia lo sviluppo del marittimo, su cui oggi rimaniamo come paese indietro rispetto a Francia e Spagna.

Cosa ne pensano gli operatori di mercato

Dina Lanzi, Fsru Italia, la società di Snam che si occupa dei rigassificatori, ha fornito una panoramica sui numeri. Dal 2021 al 2023 abbiamo visto diminuire di 10 volte l'import dalla Russia, che per noi era il più importante e un crescente impegno di tutti gli altri import per andare a supplire a questa mancanza.

Un ruolo importante lo ha giocato proprio l’Lng. E’ arrivata a Piombino nel 2023 la nave Fsru (Floating Storage and Regasification Units, unità di stoccaggio e rigassificazione galleggiante). L’unità di Ravenna è previsto che arriverà secondo i piani entro il 2024, con operatività a partire dai primi mesi del 2025 e aggiunge altri 5 miliardi di metri cubi al potenziale di rigassificazione. Per la prossima stagione autunnale dovrebbe essere confermato il ritorno di Olt, il terminale di rigassificazione Fsru Toscana, ancorato a circa 22 km al largo della costa tra Livorno e Pisa.

Gnl soluzione ottimale in campo marittimo, soprattutto in questa epoca di transizione. Lo ha sottolineato Simone Parizzi di Assarmatori, citando il regolamento allo studio da parte del Ministero rivolto alle Capitanerie di Porto per facilitarne l’utilizzo allineandoci alle procedure previste a livello europeo, superando le attuali difficoltà normative legate alla sicurezza in Italia molto stringenti. Nel nostro Paese, si ribadisce, è quindi necessario fare quanto serve per consentire il rifornimento di Gnl al naviglio di prossimità e alla navigazione insulare, che non può rifornirsi altrove nel mondo come accade nel lungo raggio. Pena l’abbandono del Gnl da parte del naviglio minore (qui mettere link all’articolo sulla Sicilia).

Costantino Amadei, Vulcangas, del Gruppo GNL Federchimica Assogasliquidi ha fatto presente che come Assogasliquidi c’è un tavolo aperto con il Ministero e con il Corpo Nazionale Vigili del Fuoco nel cui ambito sono state fatte delle proposte per rendere le operazioni di rifornimento Ship to Ship e Truck to Ship molto più operative, abbattendo i raggi di sicurezza ben al di sotto dei 100 metri attuali.

Amadei ha fornito alcuni numeri molto significativi: a fronte di un portafoglio ordini attualmente di 4831 navi che saranno costruite nel prossimo triennio, più del 10% quindi 543 navi, saranno alimentate a Gnl. Le navi da crociera, ma anche, ad esempio, 181 navi porta container, stanno dirottando il loro interesse sulla propulsione a Gnl perché è quella più realistica per la decarbonizzazione rispetto ad altre.

Simona D’Angelosante, Adriatic Lng, è invece intervenuta in rappresentanza di Assocostieri, l'associazione nazionale di categoria della filiera logistica dei prodotti chimici ed energetici che raccoglie tutti gli operatori di mercato della filiera Gnl, dai terminali di rigassificazione fino agli operatori che operano nel settore dello Small scale e agli armatori che effettuano attività di bunkeraggio nei porti.

D’Angelosante ha evidenziato che Assocostieri appoggia e sostiene da sempre il Gnl come fuel di transizione, anche in un'ottica verde e a questo proposito ha sottolineato come sia necessario fare chiarezza sulle garanzie di origine del biometano e sulla loro concreta utilizzabilità allo stato attuale.

Sul trasporto terreste pesante a Gnl è intervenuto Aldo Bernardini di Ham Italia, che ha toccato il tema prezzi: l’aumento intervenuto (nel 2022), ha detto, ha bloccato per un certo periodo lo sviluppo in ambito autotrazione, con un rallentamento per quanto riguarda il numero di mezzi ma anche con un aumento dei volumi nell’ordine del 20% rispetto al pre crisi, quindi chi si è dotato di un camion a Gnl lo sta utilizzando al massimo. Inoltre stanno arrivando nuovi camion sul mercato con consumi molto bassi (5 km con 1 kg medi) che rendono il Gnl competitivo anche sulle prestazioni rispetto ai veicoli a gasolio, consentendo di pensare che ci possa essere una ripresa, anche se lenta, in attesa che il mercato riacquisti fiducia. Sul tema bio, Bernardini ha ribadito il problema già rilevato relativo ai certificati d’origine, che ha bisogno di una soluzione.

Sui trasporti è intervenuto anche Amadei, sottolineando come il bioGnl sia la massima espressione dell'economia circolare e la soluzione regina per decarbonizzare. Fa poi notare come ci sia necessità di chiarire il quadro normativo nazionale ma soprattutto europeo per dare il giusto riconoscimento agli investimenti fatti e futuri in una soluzione che si configura come la principale per procedere a una decarbonizzazione realistica con un approccio pragmatico e non ideologico.

Ha concluso il webinar il video messaggio dell’on. Carlo Fidanza, che ha ribadito la necessità di effettuare scelte orientate alla neutralità tecnologica e la volontà di lavorare per la giusta considerazione a livello europeo dei biocarburanti.

IT

IT  en

en